Арбитраж/Парный трейдинг

Появилась мысль поделиться с трейдерской общественностью собственными наработками в области парного трейдинга и стратегии арбитража. Подразумевается, что читатель знаком с данной тематикой. В случае если нет – Гугл Вам в помощь.

На разработку, доводку и наладку данной торговой стратегии ушло много времени – практически полгода. Были достигнуты кое-какие хорошие результаты на довольно маленьком периоде. Хотелось бы данный период максимально продолжить.

В сети возможно отыскать места, где предлагают арбитражные торговые автоматы. Платно либо безвозмездно с некоторыми условиями. В первом случае, время от времени предлагают демо-версию, полноценно функционирующую на ограниченном промежутке времени.

По окончании анализа упоминаемых в форумах и на специальных сайтах арбитражных стратегий были сделаны следующие замечания:

1) Стратегии основаны на арбитраже между фьючерсом и акциями на них (к примеру GAZP и GZ). Парный трейдинг рассматривается редко.

Хороший малорискованный арбитраж – тема изъезженная на протяжении и поперек. Исходя из этого борьба тут сильная. Преимущество, разумеется, за маркет-мейкерами.

Одним из недочётов есть отсутствие фьючерсов и сальдирования акций, т.к. это инструменты различных площадок (ММВБ и ФОРТС). на данный момент полным ходом идет попытка вылечить это посредством RTS Sta ndart. но ликвидность, количества и спреды в том месте до тех пор пока еще не радуют.

Весьма интересно то, что в предлагаемых вариантах парного трейдинга ( GZ и LK ), кроме этого как и в арбитраже, употребляется сглаживание позиции при более сильном расхождении спреда между инструментами. Страно, но авторы данной идеи, по-видимому, действительно уверены в том, что возможность возврата спреда к централи такая же, как и при арбитража. График спреда между LK и GZ довольно часто имеет тренд, исходя из этого сглаживание в несложном виде не работает так довольно часто, как хотелось бы.

2) Вычисляется отличие между текущими стоимостями акции и фьючерса, умноженной на количество по спецификации фьючерсного договора.

В собственных изысканиях мы попытались применять не отличие, а кросс-курс одного инструмента довольно другого.

3) Довольно цен на акции, выставляется и всегда передвигается заявка на фьючерс. При срабатывании данной заявки – сделки с акциями совершаются по рыночному приказу.

Тут «засада» в том, что (упрощенно говоря) ФОРТС взимает плату за каждое передвижение заявки не приведшее к сделке. Исходя из этого приходится обнаружить золотую середину между величиной ожидаемой прибыли (отклонения спреда от централи) и временем ожидания сделки, пока за одну секунду, если не чаще, передвигаются платные заявки. В случае если ожидаемая прибыль мелка, то появляется вторая «засада» в виде потока денег бирже и брокеру в виде рабочих групп.

Очередная «засада» а том, что границы колебаний арбитражного спреда между, к примеру, более-менее ликвидными акциями и фьючерсои Газпрома очень узки – всего 15-20 рублей.

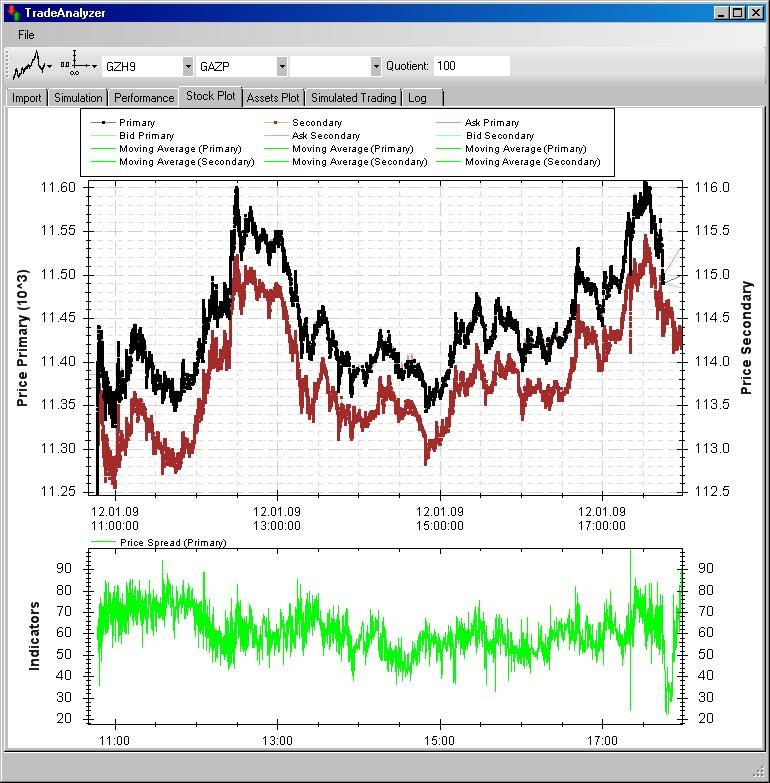

На рисунке отображен фьючерс на Газпром (тёмные точки) и ценные бумаги Газпрома умноженные на 100 (коричневые точки). Внизу зеленым цветом – график отличия котировок двух инструментов.

Но это не было бы бедой, если он изменялся медлено. Вместо этого перемещения спреда очень резкие и «рваные». Увеличим один из участков графика спреда:

Возможно подметить, что в собственных значениях минимумов и максимумов спред продолжительно не задерживается и этого времени мало для успешного входа в позицию в один момент по обоим арбитражируемым инструментам.

Теоретически вероятна организация арбитража между фьючерсом на РТС и акциями, каковые входят в состав РТС (удельный вес акции определяется капитализацией компании-эмитента). Но, в этом случае, появляется величины несоответствия и риск ликвидности ask — bid спреда отдельных акций и фьючерса.

Существуют кроме этого и более сложные совокупности, реализующие разные виды статистического (среди них и одноногого) арбитража и применяющие для ориентира индекс ММВБ либо значения западных индексов типа FTSE 100, DAX. S P 500 либо фьючерсов на них. Хотелось бы определить побольше об этих стратегиях, т.к. информации о них в сети мало.

Торговая стратегия парного трейдинга, которая была реализована и протестирована нами в течении полугода на настоящих торгах включала в себя следующее:

1) Парный трейдинг осуществлялся между RI и GZ.

2) Вычислялось отношение (а не отличие) RI к GZ. Предварительно пункты RI приводились к рублям и пребывало количество GZ. компенсирующих RI.

3) Рассчитывалась среднемедианное значение отношения. В случае если текущее отношение ( PriceRatio ) отличалось на заданную величину от среднемедианного, то происходила приобретение либо продажа спреда, в зависимости от направления отклонения отношения. Обратная операция производилась при достижении текущего отношения историческому среднемедианному на момент происхождения расхождения.

В качестве опыта, для более правильной связи двух случайных размеров, была опционально создана возможность применения линейной регрессии вместо вычисления несложного отношения. На практике это особенных улучшений не дало, исходя из этого было решено, что не следует плодить сущности без необходимости.

4) Сглаживания существующей позиции не производилось. Были выяснены катастрофический выходы (по рыночным распоряжениям):

— при расхождении двух фьючерсов больше чем на 4% (считалось, что возможность их обратного схождения очень низка);

-при утрата нереализованной прибыли на 4% от всего счета;

-при нахождении в позиции более 15 мин. (была попытка ловить как раз микро-отклонения с последующим восстановленем Pri ceRatio );

-при неосуществимости зайти в позицию по одному из фьючерсов (в случае если По другому вход был произведен) по лимитированной заявке в течении 5 мин., или, при громадном количестве фьючерсов, был осуществлен только частичный вход;

-при неосуществимости выхода из позиции по одному из фьючерсов (в случае если По другому выход был произведен) по лимитированной заявке в течении 10 мин., или, при громадном количестве фьючерсов, был осуществлен только частичный выход;

5) Каждый день по накопленной истории котировок подбирались параметры, при которых симуляции показывали громаднейшую прибыль. Причем серьёзным условием было то, что при трансформации отысканных параметров в обе стороны на маленькие отклонения – прибыль значительно не изменялась. Т.е. искались такие значения, дабы вид математического распределения доходности от этих значений параметров было близко к колоколообразному. По причине того, что количество регулируемых параметров в стратегии громадно – употреблялся математический метод “ Global Search ”.

6) Стратегия есть не хорошо масштабируемой. При применении денежных средств для торговли более 180’000р – неприятности со входом в позицию и выходом из нее были уже значительны и процент прибыли быстро падал.

Как выяснилось, эти правила и/либо способ выбора инструментов для торговли без шуток нуждаются в доработке, т.к. при парном трейдинге возможность того, что отношение между RI и GZ возвратится к исходному – через чур мелка для важного дохода.

Для демонстрации стратегии употреблялась программа TrAn. в которую загружались котировки двух фьючерсов, и дополнительная информация: цена шага цены в рублях, лучшие ask — bid. состояние торговой сессии (торги, промышленный клиринг) и пр. Level — II не употреблялся.

Выполнив стратегию « Indicators only » (значение параметра PriceRatio: True ), возможно взглянуть на график отношения стоимостей ( PriceRatio ).На вкладке Stock Plot нужно выбрать « Price and Indicator »:

Либо лишь Indi cator.

Прямые линии индикатора без «дребезга» — это переход между днями, в то время, когда котировок и сделок нет. График отношения стоимостей – далек от арбитражного, но была предпринята попытка ловить микро-отклонения, в расчете на то, что возможность возврата в исходное положение достаточна для хорошего математического ожидания торговой стратегии.

На вкладке Simulation прописываем следующие параметры стратегии (перечислены лишь конкретно воздействующие на данную торговую стратегию, значения остальных покинуты по умолчанию):

Вкладка поделена на две секции параметров: глобальные, относящиеся к любой стратегии и локальные — касающиеся конкретно выбранной стратегии. Комментарий по каждому из параметров высвечивается в нижней части соответствующей секции. описания и Значения параметров приводятся в конце статьи.

По окончании запуска стратегии на маленьком периоде одного из дней (04.12.2008) вкладка Sto ck Plot выглядит следующим образом:

Узкие красные стрелки означают аварийные выходы из позиций по рыночному приказу.

График трансформации дежного счета следующий:

Источник: sites.гугл.com

Вся правда о трейдинге. Кто такие трейдеры?

Важное на сайте:

- Что такое сетап в трейдинге

- Что такое скальпирование на форекс

- Что такое спред? чем выгодны минимальные (низкие) спреды у брокеров?

- Что такое спред на форекс и как его использовать в своих интересах

- Что такое спред на форекс? простой ответ.

Самые интересные результаты статей, подобранные именно по Вашим интересам:

-

Форекс уроки — мысли о трейдинге, золоте и техническом анализе!

Ниже представлена статья (перевод с зарубежного сайта), которая мне весьма нравится. Она запланирована на достаточно подготовленного читателя (не…

-

Кредитное плечо Кредитное плечо это возможность сделать неосуществимое. Кредитное плечо – это заемные средства предоставляемые брокером трейдеру в…

-

Правила паттерна 2В используются, в то время, когда цена формирует новый максимум либо минимум, а после этого ощутимый откат. По окончании отката цена…

-

Мой путь к успеху в трейдинге. Не имеете возможность решиться на первые шаги в трейдинге, но имеется желание стабильно иметь доход, разрешающий не думать…

-

Как настроить и интегрировать индикатор macd в индивидуальную систему трейдера?

Благодаря активному внедрению компьютерных индикаторов представители теханализа сумели совершить революционный скачок в качестве совершаемых торговых…

-

Почему теория вероятности не работает на форекс

Многие начинающие трейдеры желают сравнить прогнозирование направления перемещения стоимостей с рулеткой. Главным причиной есть количество и указатель…