Опубликовано 07.02.2014 | Рейтинг: 1550

С наступлением сезона распродаж предпринимателями подготавливаются скидки, разные розыгрыши, подарки и бонусные программы – по большому счету кто, на что горазд в меру собственной фантазии и наполненности бюджета. Помой-му уже принято решение, произведены все подсчеты, но остается вопрос об оформлении этого всего с позиций законодательной базы, ну и, дабы негативных налоговых последствий. Сейчас мы и коснемся данной темы.

Как оформить акцию

Чтобы совершить рекламную акцию, достаточно будет издать приказ, в котором будет излагаться необходимость целей проведения и утверждения порядка акции. К примеру, текст приказа возможно изложить таким приблизительно образом. Чтобы были увеличены количества продаж и привлечены новые клиенты начальник предприятия приказывает совершить рекламную акцию в определенный период времени, что и указывается тут.

Не выходя, за рамки рекламной акции предоставляется скидка на товар №1 в размере 50% для всех клиентов, которыми был куплен товар №2. За организацию и выполнение рекламной акции важным назначается данное лицо.

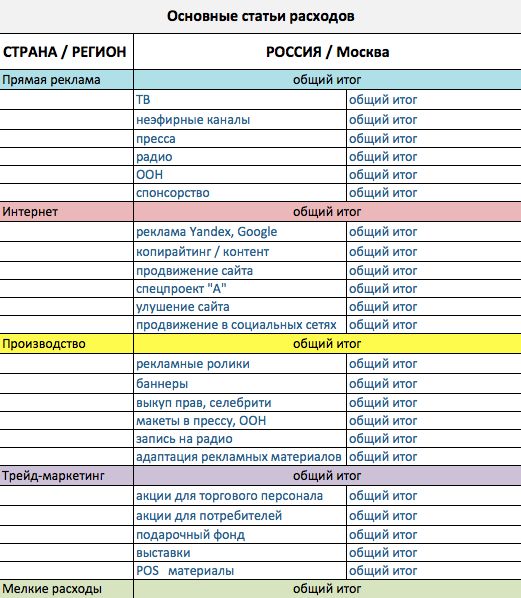

При жажде возможно заняться разработкой положений о сметы расходов и рекламной акции или кроме того целой маркетинговой политики. Эти документы в будущем вам понадобятся с целью подтверждения оснований списания затрат на протяжении проведения рекламной акции.

Списываем затраты

Мы уже публиковали статьи, в которых были обрисованы рекламные затраты на УСН. Налоговым кодексом разрешается их учет при расчете налога, но осень необходимо понимать отличие затрат в понимании законотворцев являющихся рекламными.

Такие затраты представлены в виде затрат, относящихся к рекламным мероприятиям через интернет и СМИ. Кроме этого он представлены затратами, касающимися световой и наружной рекламы, учитывая рекламные стенды и щиты. Это кроме этого затраты, израсходованные на участие в ярмарках, выставках, включая соответственно затраты на витрины, стенды, брошюры и каталоги, на уценку товаров, что экспонировались на выставке, а в следствии частично ил всецело ими было потеряно уровень качества.

Все эти затраты смогут быть списаны на протяжении расчета налога УСН в том размере, в каком были произведены фактические затраты. Этот список есть закрытым.

Кроме этого имеется нормируемые рекламные затраты. Их частично учитывают в налоге УСН, а их размер определяется Налоговым Кодексом – он образовывает не больше чем 1% от выручки в год. Нормируемые затраты по нормативам Налогового Кодекса представлены затратами на приобретение призов, каковые предназначенные для победителей на протяжении проведения розыгрышей на протяжении массовых рекламных кампаний.

А кроме этого иные затраты, что не были перечислены выше, но смогут доходить под определение рекламы.

Так вот, чтобы списать рекламные затраты, нужна:

1) проверка соответствия ваших затрат понятиям и условиям рекламы, о которых гласит закон о рекламе;

2) определение нормируемости расхода соответственно п. 4 ст. 264 НК РФ.

Затраты списывают по более поздней дате, учитывая дату подписания и дату оплаты акта проведения рекламной кампании. В случае если учитывать товары, купленные для бесплатной раздачи в неизвестном кругу лиц для проведения рекламной акции, затраты списываются по более поздней из дат, учитывая дату оплаты товара поставщику, или дату передачи получателям акционного товара. Нужно кроме этого позаботиться о наличии подтверждающих документов.

Тут как постоянно действует правило: в случае если больше, то лучше.

К вашему приказу, что будет касаться поведения рекламной акции еще возможно добавить положение о рекламных акциях или замысел проведения и маркетинговую политику. Кроме этого не лишней будет наличие сметы затрат, каковые были принесены при проведении рекламной акции и договора относящего к проведению рекламной кампании, кроме этого акта сдачи — приемки одолжений. Это , если проводится посредством рекламного агентства.

Вам кроме этого будут нужно наличие документов, подтверждающих оплату товаров и услуг. Возможно обзавестись отчетом о совершённой акции, что возможно составлен в свободной форме с описание совершённых достигнутых результатов и мероприятий. Вы имеете возможность, кроме этого вооружится дополнительными подтверждающими документами в виде экземпляра издания, где была размещена реклама, регистрация в выставке, распечатка сайта, видео — либо фотоотчет.

Не все затраты относятся к рекламным, и учитываются в налоге УСН. В частности подарки, скидки, что были сделаны для клиентов на протяжении промоакции, и бонусные товары, предоставляющиеся безвозмездно при совершении приобретения определенной партии товара, вами не смогут быть учтены в расходах. Подобный вид затрат не подходит под определение рекламы, что связано с распространение им информации кругу лиц, что не был выяснен.

Кроме этого, при ответе проведения розыгрыша среди собственных клиентов призов, затраты на их приобретение не смогут вами быть списаны, потому как розыгрыш не будет признаваться в качестве рекламы. Так как он проводится для определенного круга лиц, каковые являются вашими клиентами.

Подарки физ. лицам без заботы о НДФЛ

Время от времени подарки, рекламные акции и розыгрыши, подобные тем, где берёшь одну вещь, а приобретаешь в качестве подарка вторую, смогут быть чреваты громадными хлопотами. Дело в том, что подарки и призы физическим лицам другими словами клиентам, цена которых больше чем 4 000 рублей по закону облагаются НДФЛ. По всем данным подаркам плательщика налогов за год предусмотрено освобождение от НДФЛ в рамках 4 000 рублей.

Как раз исходя из этого вами должно, производится формальное ведение подарков и учёта призов по каждому получателю, и учитываться все приятности, каковые были взяты клиентом, независимо от цены.

В случае если физическим лицом в течение года от вас будет получено пара призов ил подарков со цена превышающей 4000 рублей, то вы станете обязаны об этом сказать налоговикам. Вами должна быть при таких условиях подана справка по форме 2-НДФЛ до 31 января следующего года со сведениями, касающимися суммы налога, и неосуществимости удержания налога.

Вы должны станете кроме этого предотвратить об этом самого поручателя подарка, поскольку он обязан будет подать декларацию и заплатить НДФЛ.

Не оказаться с НДФЛ, избежать формальностей с розыгрышами, но несложнее в этом замысле с подарками-вознаграждениями зам приобретение товара. Чтобы не было лишней отчетности, и организации дополнительного учета, приз, полученный клиентом за приобретение товара, возможно оформлен как скидка. Вами делается скидка на получаемый товар равная стоимости презента, другими словами вы оформляете простую реализацию товара со скидкой, и реализацию товара как подарка, цена которого равная размеру скидки.

В следствии клиентом выплачивается цена товара, и получается презент, исходя из этого основания для НДФЛ отсутствуют, и вы имеете возможность списывать в затраты себестоимость подарка и реализованного товара.

Презент партнеру облагается НДФЛ

Быть может, вы захотите порадовать подарком не только клиентов, и партнеров по бизнесу. Дела с НДФЛ в этом случае обстоят совершенно верно кроме этого как с подарками клиентам. Подлежит обложению НДФЛ по части превышающей суммы, презент партнеру, оцениваемый больше чем в 4 000 рублей, но так как вами не может быть удержан с подарка НДФЛ, то вы должны об этом сказать налоговикам.

Мягко говоря, обстановка выходит не весьма, подарив хороший презент партнеру, нужно сказать налоговой чтобы тот не забыл заплатить НДФЛ. Как раз исходя из этого некоторыми предпринимателями на практике пренебрегаются требования законодательства. В подобном случае они облагаются штрафом в сумме 200 рублей за то, что не предоставили сведений. Быть может выбрать презент мене затратный.

Наряду с этим вы не сможете в затраты по УСН списать его цена.

Источник: www.usn-rf.ru

DIY ПОДАРКИ НА ДЕНЬ РОЖДЕНИЯ СВОИМИ РУКАМИ на бюджете Что подарить Упаковка подарков Вкусняшки

Важное на сайте:

- Какой был курс доллара в июле 2014

- Какой будет курс доллара через неделю

- Какой будет курс доллара и что сейчас происходит с ним

- Какой будет курс доллара в 2016 году в украине

- Какой будет курс евро к доллару

Самые интересные результаты статей, подобранные именно по Вашим интересам:

-

Как провести рекламную акцию товара

Каждая коммерческая структура, в особенности сервисы по продаже громадного количества разных бытовых товаров, косметики и т.п. частенько нуждаются в…

-

Разные рекламные акции Одним из самых успешных способов действия на потребительский спрос являются разные рекламные акции. Формы их проведения смогут…

-

Что писать на ценниках при проведении распродаж, применении скидок и пр. 1. В Инструкции четко не указан порядок обозначения стоимостей при применении…

-

Как сделать спонсорскую поддержку спортивного мероприятия эффективной рекламной акцией

Сейчас большие корпорации и мировые компании каждый год расходуют на спонсорскую помощь спортивных акций $22-23 млрд. причем сумма всегда увеличивается….

-

Что такое товар дня Товар дня – это товар, что ненадолго делается как бы храбрецом дня, ему уделяется больше внимания, выделяется самое почетное место в…

-

Тендерные торговые площадки: предназначение и виды

Содержание Обращение к электронным тендерным площадкам есть самым удачным выбором для любой современной компании. Торговые тендерные площадки…