Лекция 4. Инвестиционный проект как объект экономической оценки

1. Иванова Н.Н. Осадчая Н.А. Экономическая оценка инвестиций: Учебное пособие (Серия «Высшее образование») – Ростов н/Д: Феникс, 2004. – 224 с.(27-40).

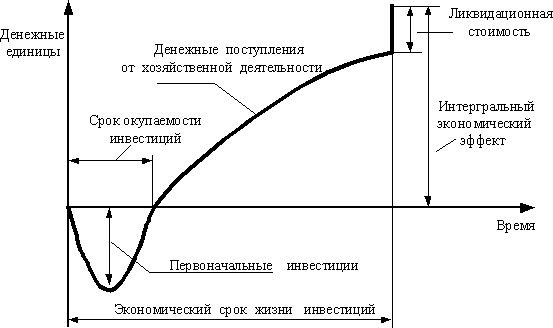

4.1..Длительность экономической судьбе инвестиций

4..2. Анализ дюрации инвестиций

Под инвестиционным проектом возможно осознавать любое мероприятие (предложение), направленное на достижение определенных целей (экономического либо внеэкономического характера) и требующее для собственной реализации расхода либо применения капиталообразующих инвестиций.

Во времени инвестиционный проект охватывает период от момента зарождения идеи о создании либо развитии производства, его преобразовании до завершения жизненного цикла создаваемого объекта. Данный период включает 3 фазы: прединвестиционную, инвестиционную и эксплуатационную.

Этапы прединвестиционной фазы: зарождение идеи, требующей инвестиции; предварительное ТЭО; окончательное ТЭО; научные изучения.

Этапы инвестиционной фазы: разработка проектно-сметной документации; заключение и проведение переговоров контрактов; подготовка персонала, СМР; сдача объекта в эксплуатацию.

Неспециализированная длительность эксплуатационной фазы оказывает заметное влияние на показатели экономической эффективности проекта: чем дальше во времени будет отнесена эксплуатационная фаза, тем больше будет размер чистого дохода. Данный период не имеет возможности устанавливаться произвольно, потому что существуют экономические целесообразные границы применения элементов главного капитала, каковые диктуются в основном их моральным старением.

Длительность эксплутационной фазы устанавливается на протяжении проектирования. В большинстве случаев ее принимают на уровне нормативного срока работы технологического оборудования, во многих случаях – в зависимости от темпов обновления продукции, в случае если последнее приводит к необходимости в значительном техническом перевооружении.

4.2. Анализ дюрации инвестиций

Дюрация (Д) – это средневзвешенный срок жизненного цикла инвестиционного проекта, где в качестве весов

выступают текущие цены финансовых потоков, приобретаемых во время t. Она разрешает привести к единому стандарту различные по своим чертям проекты.

Главным моментом данной методики есть не то, как продолжительно любой инвестиционный проект будет приносить доход, а в первую очередь то, в то время, когда он будет приносить доход и какое количество поступлений дохода будет ежемесячно, квартал либо год в течении всего срока его действия.

Дюрация (средневзвешенный срок погашения) измеряет среднее время судьбы инвестиционного проекта либо его действенное время действия. В следствии менеджеры приобретают сведения о скорости поступления финансовых доходов, приведенных к текущей дате.

Расчет дюрации реализовывают по формуле:

Д = , где PV

– текущая цена доходов за n периодов до окончания срока действия проекта;

t – периоды поступления доходов.

Предположим, что два инвестиционных проекта однообразной цене по 10 млн. руб. рассчитанные на 3 года, приносят однообразный текущий доход при ставке дисконта 12 % годовых. Первый проект имеет единственный финансовый поток в конце третьего года в размере 16,86 млн. руб. текущая цена которого будет равна:

PV(1) =

= 12 млн. руб.

Второй проект приносит финансовый доход каждый год по 5 млн. руб. и имеет такую же текущую цена:

PV(2)=

Но дюрация для первого проекта будет составлять три года, а для второго – 1,93 года.

Д(1) =

=

Д(2) =

=

Следовательно, необходимо дать предпочтение второму проекту.

Источник: studopedia.ru

Дружко Шоу Интервью. Олег В Дубае

Важное на сайте:

- Прогноз курса доллара на 2013 год

- Прогноз курса доллара на 2015 год в россии. прогнозы экспертов

- Прогноз курса доллара на апрель, май 2015 в украине

- Протромбиновый индекс

- Раскрутка памм счета

Самые интересные результаты статей, подобранные именно по Вашим интересам:

-

Расчет NPV, PP и IRR Расчет чистого дисконтированного дохода (NPV) срока окупаемости проекта (PP) и внутренней нормы доходности (IRR) NPV (Чистый…

-

Инвестиции как фактор экономического роста

Инвестиции являются одну из наиболее значимых экономических категорий, один из компонентов ВНП, самые изменчивых и одновременно с этим определяющих…

-

Особенности недвижимости как объекта инвестиций

Недвижимость владеет рядом своеобразных линия, каковые нужно учитывать потенциальным инвесторам. Эти изюминки возможно сгруппировать в четыре…

-

Прибыль как источник финансирования инвестиций

классификация и Сущность источников финансирования инвестиций Совокупность финансирования обеспечения инвестиционного процесса складывается из…

-

Пассивные и активные инвестиции – как лучше инвестировать деньги

Опираясь на различные теоретические базы, финансовые инструменты и способы, пассивные и активные инвестиции были по различные стороны баррикад….

-

Инвестиции в жилищное строительство

Содержание статьи Сейчас существует масса способов размещения накопленного капитала: от самых открытия – и простых покупки драгметаллов депозитов , до…