Глобально существует две стратегии инвестирования в акции — активная и пассивная, о них я детально писал в данной статье. В случае если кратко, то активные инвесторы стараются выбирать отдельные акции, а пассивные в индекс. Сейчас у пассивного инвестора имеется два пути: первый — покупать ценные бумаги и вырабатывать индекс самому, второй — инвестировать в индексный фонд, что будет повторять динамику индекса. Оба дороги имеют недостатки и свои преимущества.

В Российской Федерации большая часть индексных фондов ориентируются на индекс ММВБ. Сейчас я желаю поведать, как инвестировать в индекс ММВБ через индексные ПИФы либо как это делать самостоятельно.

Индексные ПИФы

Составленный некогда мной рейтинг ПИФов акций говорит о том, что в долговременном замысле большая часть деятельно управляемых фондов не могут опередить доходность индекса ММВБ. Как раз исходя из этого индексные фонды рекомендуются пассивным инвесторам для вложений в акции.

Преимущества этого метода в том, что управлением портфеля занимается управляющая компания, а все действия инвестора сводятся к минимуму — приобретении паев фонда. Но за данный комфорт приходится платить рабочими группами, каковые съедают часть дохода. Обычный комплект рабочих групп в ПИФе включает в себя:

- надбавки при покупке паев

- скидки про продаже паев

- вознаграждение УК

- вознаграждение депозитария, оценщика и аудитора

- другие затраты

Величина скидок, вознаграждений и надбавок возможно от 0 до 3% и зависит от:

- метода приобретения паев (через агента либо в УК),

- срока инвестирования (чем больше срок, тем меньше рабочая группа)

- суммы инвестирования (чем больше сумма, тем меньше рабочая группа)

- конкретной управляющей компании

В общей сумме все эти затраты смогут составлять до 5%.

К примеру, самый большой индексный фонд ВТБ Капитал — Индекс ММВБ имеет следующие затраты:

Сейчас перечень индексных ПИФов, ориентированных на индекс ММВБ, включает 21 фонд.

Как выбрать индексный ПИФ

Главные параметры выбора индексного фонда — это точность следования индексу и низкие издержки. СЧА — цена чистых активов должна быть достаточно большой, фонд обязан входить в первую десятку — это уменьшит шансы, что УК внезапно захочет поменять профиль фонда либо поднять комиссии.

Выбрать индексный ПИФ возможно на сайтах Infestfunds.ru и nlu.ru.

На сайте Infestfunds входите в раздел Поиск фондов. В поле Объект инвестиций показываете Индексный, специализация — ММВБ и нажимаете кнопку Искать.

Для поиска на сайте nlu.ru, входите в раздел ПИФы — Поиск фондов. выбираете категорию фонда — индексный акций, специализация — ММВБ.

По каждому фонду имеется краткая справка — СЧА, управляющая компания, минимальные взносы, перечень агентов, скидки, надбавки, вознаграждения и другое…

Но я все же рекомендую в обязательном порядке уточнять эти сведенья конкретно на сайте управляющей компании, поскольку данные в справке смогут быть не в полной мере актуальными. Это будет очень просто, поскольку все УК обязаны публиковать данные о собственных фондах в открытом доступе, исходя из этого на их официальных сайтах неизменно возможно отыскать правила фонда и его отчетность. Правила содержат все данные о ПИФе, величину вознаграждения, скидки, надбавки и другое.

В отчетности раскрываются сведения о балансе имущества фонда, справка о стоимости и структуре активов.

Фактические издержки ПИФа смогут быть меньше тех, каковые заявлены в правилах. В документах указываются большие размеры расходов и вознаграждений, каковые фонд не имеет возможности быть больше. К примеру, большие издержки ВТБ Капитал — Индекс ММВБ 3,7%, в действительности суммарное вознаграждение за 2014 год составило 1,527%. какое количество в действительности ПИФ взимает за управление возможно определить в

отчете о вознаграждении УК.

На сайте Infestfunds.ru имеется возможность сравнить динамику индекса ММВБ и фонда. Лучше сравнивать динамику за 3 года, фонд обязан как возможно правильнее повторять перемещения индекса либо как минимум быть не хуже. В случае если ПИФ отстает от индекса, его лучше отбросить.

По окончании того, как вы выбрали пара ПИФов, я рекомендую сделать табличку и внести в нее следующие эти для сравнения:

- Минимальный взнос

- Скидки

- Надбавки

- Средние настоящие издержки фонда (вознаграждения+затраты) за последние 3 года

- СЧА

Затем отбрасываете фонды с громадными рабочими группами, маленькой СЧА и через чур высоким порогом входа. Не забудьте еще проверить наличие контор УК и ее агентов в вашем городе. Еще возможно обратить внимание на работы офисов и удобство расположения, рейтинги ее имя и УК.

Как самому приобрести индекс ММВБ

Явным недочётом индексных ПИФов являются высокие комиссии, каковые вы платите ежегодно управляющей компании конечно при покупке либо погашении паев. В сумме они смогут составлять пара процентов и забирают часть вашего дохода. За пара лет они способны съесть чувствительную долю прибыли.

Исходя из этого еще один вариант — самому приобрести акции, входящие в индекс ММВБ, через брокера. Для этого пригодится открыть счет у брокера и приобрести акции из перечня в нужных пропорциях. Текущая структура индекса ММВБ (август 2015 года) включает в себя 50 акций:

Для составления портфеля, всецело повторяющего структуру и состав индекса, потребуется минимум 5 017 730 рублей (по стоимостям на 4 августа 2015 года). Если сравнивать с ПИФами минимальный порог входа больше в пара тысяч раз.

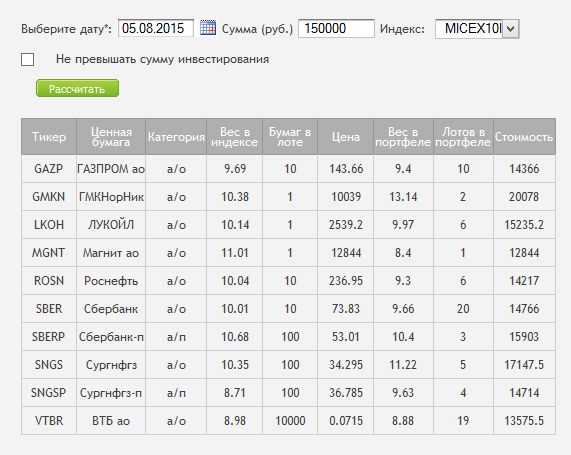

Выходом может стать формирование более узкого портфеля акций, повторяющего индекс ММВБ 10, в который входят 10 наибольших по капитализации компаний. Тем более, что раньше он опережал по доходности простой индекс ММВБ (об этом написано тут ).

Для независимой приобретения для того чтобы индекса потребуется минимум 111 425 рублей, что более приемлемо для рядового инвестора.

Необходимо в обязательном порядке упомянуть, что иногда (раз в квартал) структура и состав индекса пересматривается, исходя из этого инвестору придется самостоятельно делать его ребалансировку, в случае если его состав изменится. Текущую структуру индексов возможно отслеживать на сайте Столичной биржи в разделе Индексы .

Преимущество этого метода в том, что брокерские комиссии значительно меньше затрат в ПИФах и составляют пара сотых процента (не учитывая других вознаграждений). Еще один плюс — это ликвидность, поскольку акции возможно мгновенно реализовать и вывести деньги со счета практически на следующий сутки. В ПИФах от погашения паев до поступления денег может пройти до 14 дней.

Ну и еще одним преимуществом возможно назвать то, что приобретение акций происходит удаленно через интернет, а для приобретение паев пригодится посещать офис УК либо агента.

Для тех, кто планирует самостоятельно брать индекс ММВБ, имеется эргономичный калькулятор индексов на сайте компании Уралсиб Капитал. Но обращу ваше внимание, что вес бумаг в портфеле будет различаться от веса в индексе в зависимости от инвестируемой суммы.

Так же для индексных инвесторов у данной компании имеется особенный тарифный замысел «15 лучших», разрешающий брать первые 15 акций индекса без рабочих групп.

Какой метод вы выберете, зависит от ваших предпочтений. Ленивым либо очень занятым инвесторам подойдут индексные ПИФы, но за это им нужно будет платить большими рабочими группами. Те же, кто желает сэкономить, но готов тратить часть собственного времени на независимую приобретение индекса ММВБ, смогут выбрать брокерский счет.

Источник: activeinvestor.pro

Как инвестировать в индекс ммвб

Важное на сайте:

- Как инвестировать в индекс топ 20

- Как инвестировать в интернете. рентабельность, перспективы, трудности

- Как инвестировать в стартапы

- Как искать авиабилеты по акциям

- Как избавиться от нервного тика

Самые интересные результаты статей, подобранные именно по Вашим интересам:

-

Фавориты рынка Что такое индекс ММВБ 14 мая 12:00 Сейчас мы попытаемся легко и одновременно с этим развернуто и объективно ответить на вопрос — что такое…

-

Что такое фондовый индекс? (на примере индекса ммвб)

Приветствую, дорогие читатели! Сейчас я желал бы поболтать об индексах. Поведать о том, что такое фондовый индекс, какие конкретно бывают индексы и более…

-

Что такое индекс ртс и ммвб? (2010-04-05)

Довольно часто в новостях, интернете, деловых СМИ в качестве индикатора того, что происходит на фондовом рынке, выступают различные индексы: такие как…

-

Семейство индексов ММВБ — изюминки построения СТАНОВЛЕНИЕ РЫНКА — СТАНОВЛЕНИЕ СОВОКУПНОСТИ ИНДЕКСОВ Не обращая внимания на довольно маленькую временную…

-

Где можно узнать котировки российских акций, индексов ммвб, ртс, золота, серебра, валют и пр.

на данный момент серьёзным информационным средством стали бессчётные интернет-ресурсы, благодаря которым возможно, а также, оперативно отслеживать…

-

Как узнать индекс по адресу екатеринбург

Данный вопрос задавали RSS лента по запросу как определить индекс по адресу Екатеринбург Взглянуть все результаты поиска как определить индекс по адресу…