Вторая статья

Начну с того, что такое портфель и для чего он нужен. Все слышали пословицу «не храните яйца в одной корзине». Это именно про портфельное инвестирование. Традиционно составление портфеля – это поиск равновесия между доходностью и риском разных денежных инструментов. Но в то время, когда мы говорим о личных финансах, то во главу угла поднимаются возможности и цели инвестора.

Они кардинально воздействуют на выбор комбинации активов.

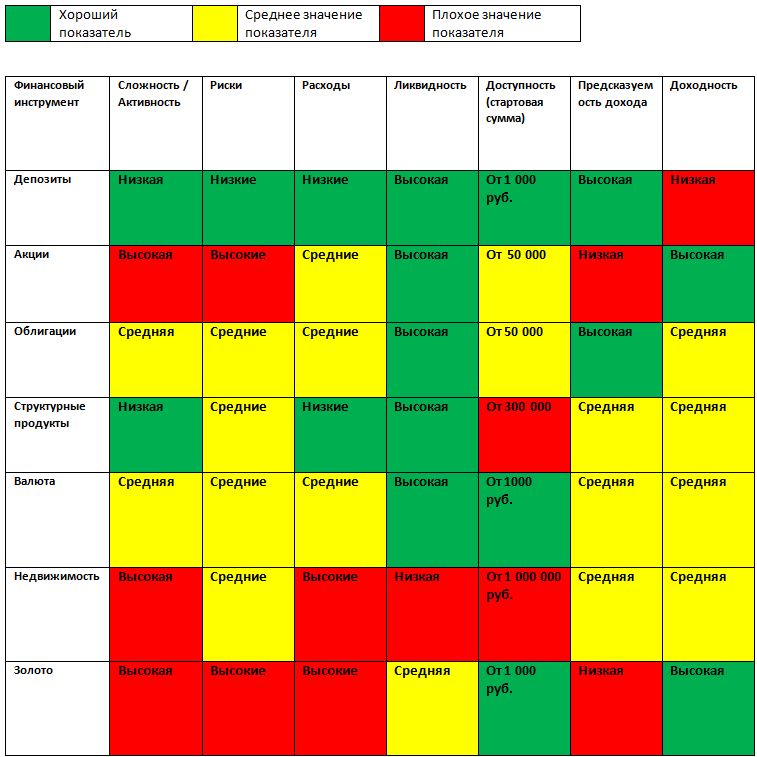

Так, мы разглядываем составление инвестиционного портфеля как уравнение, в котором нужно увязать возможности и ваши цели с этими рыночными параметрами активов, как доходность и риск. В этом нам окажет помощь отечественная шахматная доска инвестора, которую мы вывели в статье обзор базисных инвестиционных активов.

на данный момент разберем, как ей пользоваться. Итак, за возможности инвестора у нас отвечают параметры: «доступность», «сложность/активность». За цели будут отвечать параметры «ликвидность», «предсказуемость дохода».

А классическую комбинацию «риск / доходность» разглядим по окончании раздельно.

К примеру, у нас имеется задача инвестировать 500 000 рублей на один год. Нужна высокая ликвидность, потому, что деньги будут употребляться через год, к примеру, в качестве первого взноса за квартиру.

Первым шагом мы отбрасываем все варианты, каковые нам недоступны по сумме средств: отпадает недвижимость, и структурные продукты (потому, что вкладывая более половины средств в один на данный момент, мы создадим слабо-диверсифициорованный портфель).

Вторым шагом наблюдаем следующее очевидное правило, в частности «сложность/активность». Если вы неподготовленный инвестор, и для вас серьёзна предсказуемость дохода то нужно отбросить, все что в красной территории по этим параметрам. Остается такая таблица.

Так, у нас остаются депозиты, облигации и валюта. Потом нам направляться прогнать эти активы по остальным серьёзным для нас параметрам на соответствие целям:

Предсказуемость дохода – ок.

Ликвидность – ок.

Так, мы разобрались с возможностями и целями, осталось сбалансировать доходность и риск, учесть вероятные дополнительные затраты.

Оценка доходности и риска.

Риски возможно поделить на 2 многочисленные группы – системные, в то время, когда «падает все» и несистемные, свойственные конкретному активу. К примеру, системным причиной в Российской Федерации на данный момент есть – экономический, денежный и валютный кризис. Этому риску подвержено все – национальная валюта, финансовая система в целом, фактически все компании, трудящиеся в Российской Федерации и соответственно их акции. Пример несистемного риска – это риск того, что лопнет конкретный банк, не вследствие того что в стране кризис, а вследствие того что у руля были жулики…

Самый несложный метод избежать несистемных рисков – трудиться лишь с т.н. «голубыми фишками», т.е. компания у

которых рейтинг и высокая репутация. Что касается системных рисков – то тут задача составить диверсифицированный портфель, т.е. так подобрать активы, дабы они имели различную степень зависимости от рисков совокупности. И такие активы имеется – потому, что для кого-то кризис делается временем возможностей.

Приведу пример из бизнеса – в 2008 году, в то время, когда в настоящем секторе экономики компании банкротились друг за другом, компания Магнит открывала все новые и новые магазины, став более конкурентоспособным игроком на рынке, где опять были пользуются спросом низкие стоимости. Акции компании Магнит кроме этого быстро росли, против всего российского фондового рынка.

Итак, возвратимся к нашему портфелю и попытаемся собрать диверсифицированный портфель с учетом этих условий. Мы исходим из того, что в этом случае идет обращение о консервативном инвесторе, для которого ответственным параметром есть низкий риск. При таком раскладе минимальный риск у нас по таблице при вложении в депозиты, исходя из этого 50% всех средств мы положим в надежный банк (см. статью Как выбрать банк для вклада ). Наряду с этим к этим средствам мы применим валютную диверсификацию.

Заберём или мультвалютный вклад, или поделим на 2 вклада, в различных банках. Учитывая нестабильность совокупности в целом, 10% средств мы покинем в наличной валюте. Оставшиеся 40% мы положим в облигации, но для диверсификации рисков совокупности мы не будем применять облигации банков, а найдем компании, каковые в кризис чувствуют себя прекрасно — к примеру, экспортеры.

Наряду с этим тут также поступим хитро, и применим валютную диверсификацию: половину облигаций мы приобретём в рублях, а вторая добрая половина – пускай будут еврооблигации. Так, у нас окажется таковой портфель:

Прогноз роста портфеля.

Средняя доходность по выбранным активам на данный момент:

Рублевый депозит – 18%;

Евро-облигации – 14%;

Рублевые облигации – 18%;

При таковой структуре приобретаем среднюю доходность портфеля в 13% годовых. Достаточно хорошее соотношение доходности и риска для консервативного портфеля, диверсифицированного по валюте. Потому, что облигации и валюту мы будем брать на рынке, то у нас появятся дополнительные затраты — рабочая группа брокера, которая будет равна примерно 2-3 т.р.

Что не довольно много довольно данной суммы портфеля.

Стресс-тесты для портфеля:

Валютный стресс-тест говорит о том, что портфель выдерживает 25% падение курса валюты без убытков (т.е. падение американского доллара до курса 45 руб.).

Портфель без убытков выдерживает дефолт по одному из блоков облигаций (еврооблигации либо рублевые).

Портфель без убытков выдерживает дефолт банка, в котором будет открыт валютный счет.

В случае если статья была для Вас нужной, поставьте лайк и поделитесь ей с приятелями!

Источник: fin-plan.org

Основы создания персонального инвестиционного портфеля

Важное на сайте:

- Как совмещать работу и торговлю на форекс?

- Как создать акции компании

- Как создать фонд прямых инвестиций

- Как создать хайп проект

- Как создать хедж фонд

Самые интересные результаты статей, подобранные именно по Вашим интересам:

-

Как формируется инвестиционный портфель и что такое портфельные инвестиции

Содержание статьи Классификация инвестиций по цели инвестирования подразделяет их на портфельные инвестиции и прямые. Прямые инвестиции направлены на…

-

Как правильно распределить свои деньги и сформировать инвестиционный портфель.

Алексей Глубокоуважаемые читатели, приветствую Вас! Опять с Вами создатель блога www.mlminvestor.ru . Сравнительно не так давно взял письмо от подписчика…

-

Структура инвестиционного портфеля

Структура инвестиционного портфеля Инвестиции собственными чертями смогут различаться друг от друга. Инвесторы смогут иметь различные инвестиционные…

-

Типы паевых инвестиционных фондов (пиф)

Паевой инвестиционный фонд (ПИФ) Паевые инвестиционные фонды-один из самых действенных способов инвестировать с умом. Многие из нас недоверчиво относятся…

-

Как составить инвестиционный проект

4. ОБ ЩИЕ ПОЛОЖ ЕНИЯ ПОДГОТОВКИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ 4.1. Инвестиционные проекты (ИП). классификация и Определение Термин «инвестиционный проект»…

-

Инвестиционные фонды: черта, организационная структура, решаемые задачи Инвестиционные фонды – это механизм, при помощи которого организации и частные…