Развитие мирохозяйственных связей стало причиной созданию неизменно действующих рынков сырьевых и сельскохозяйственных товаров массового спроса, и ценных бумаг и рынков валюты. В современной всемирный торговле этими товарами громадное значение имеют интернациональные биржи.

В зависимости от товара, на что совершаются сделки на интернациональных биржах, их возможно поделить на товарные, валютные и фондовые.

Товарная биржа – это неизменно действующий оптовый рынок чистой борьбе, на котором по определенным правилам совершаются сделки купли-продажи на как следует однородные и легко взаимозаменяемые товары.

Первые товарные биржи показались в Европе (Антверпен, Лондон, Лион, Тулуза и др.) в XVI в. К примеру, основанная в 1953 г. Антверпенская биржа имела собственное постоянное помещение, над входом в которое была надпись In usum negotiatorum cujuscunque nationis ас linguae , что означало Для торговых людей всех народов и языков.

В случае если в Западной Европе биржа была следствием развития свободной инициативы деловых кругов, то в Российской Федерации она появилась в 1705 г. на основании указа Петра I. что познакомился с работой биржи будучи в Голландии.

В Соединенных Штатах первые биржи показались в начале XIX в. По мере развития капитализма в это время бурно развивались и биржи. Так, лишь в Соединенных Штатах их насчитывалось около 500. Но по мере развития рыночной экономики, совершенствования транспорта, создания современных средств связи число товарных бирж уменьшалось. В один момент происходил процесс сокращения количества видов товаров, реализовываемых и покупаемых на биржах.

В случае если во время расцвета бирж на них обращалось более 200 видов товаров, то на данный момент – около 70. На их долю приходится около 15–20% интернациональной торговли. Эти так именуемые биржевые товары возможно условно объединить в следующие группы:

1) энергетическое сырье – нефть, ДТ, бензин, мазут, пропан;

2) цветные и драгоценные металлы – медь, алюминий, свинец, цинк, олово, никель, золото, серебро, платина и др.;

3) зерновые – пшеница, кукуруза, овес, рожь, ячмень, рис;

4) продукты и маслосемена их переработки – льняное и хлопковое семя, соя, бобы, соевое масло, соевый шрот;

5) живые животные и мясо – крупный скот , живые свиньи, бекон;

6) пищевкусовые товары – сахар-сырец, сахар рафинированный, кофе, какао-бобы, картофель, растительные масла, пряности, яйца, концентрат апельсинового сока, арахис;

7) текстильное сырье – хлопок, джут, натуральный и неестественный шелк, мытая шерсть и др.

8) промышленное сырье – каучук, пиломатериалы, фанера.

Наибольшие интернациональные биржевые центры сосредоточены в Соединенных Штатах, Англии, Японии. На долю этих государств приходится более 90% оборота биржевой торговли.

В зависимости от номенклатуры товаров, реализовываемых и покупаемых на бирже, их возможно поделить на универсальные и специальные.

Самые большие по количеству совершаемых сделок интернациональные товарные биржи (МТБ) являются универсальными. К примеру, на Чикагской торговой бирже торгуют пшеницей, кукурузой, овсом, соевыми бобами, соевым шротом, соевым маслом, золотом, серебром, ценными бумагами, на Чикагской товарной бирже – большим рогатым скотом, живыми свиньями, беконом, золотом, пиломатериалами, ценными бумагами, зарубежной валютой.

На Токийской товарной бирже сделки совершаются по золоту, серебру, платине, каучуку, хлопковой пряже, шерстяной пряже. Помимо этого, универсальными биржами являются Сиднейская и Сянганская (Гонконг) биржи.

Для специальных бирж характерна более узкая товарная специализация, по большей части по группам товаров. К таким биржам относятся, к примеру, Английская биржа металлов (несколько цветных металлов – медь, алюминий, никель, олово, свинец, цинк), нью-йоркская Комэкс (несколько драгоценных и цветных металлов: золото, серебро, медь, алюминий). Нью-Йоркская биржа кофе, сахара и какао, Нью-Йоркская биржа хлопка (хлопок, концентрат апельсинового сока), Нью-Йоркская товарная биржа (нефть, ДТ, бензин, пропан, и палладий и платина), биржи сельскохозяйственных товаров – Зерновая биржа в Миннеаполисе (США), Английская интернациональная нефтяная биржа, Парижская товарная биржа МАТИФ.

Центрами биржевой торговли являются кроме этого следующие города:

• хлопок – Александрия, Сан-Паулу, Бомбей, Сидней;

• рис – Милан, Амстердам, Роттердам;

• шерсть – Антверпен, Мельбурн, Сидней, Рубе (Франция);

• джут – Калькуттаг, Карачи;

• кофе – Париж, Роттердам, Гавр, Гамбург, Амстердам.

Не обращая внимания на сходство функций, делаемых МТБ, видов сделок и техники совершения ими операций, среди МТБ нет похожих. Различия обусловлены историей развития и создания биржи и действующим законодательством . Большая часть бирж являются необязательное объединение физических и юрлиц, зарегистрированных в стране местонахождения биржи, которое не ставит целью собственной деятельности извлечение прибыли.

Организационно-правовой статус, в большинстве случаев, – АО закрытого типа. В организации МТБ, потому, что это интернациональный рынок, громадную роль играется зарубежный капитал. К примеру, более 80% участников Английской биржи металлов (ЛБМ), совершающих сделки в кольце (на ринге), принадлежат всецело либо частично неанглийским компаниям. Многие наибольшие компании – фавориты в торговле тем либо

иным биржевым товаром – являются участниками нескольких бирж, где совершаются сделки на данный товар. К примеру, компании Мокатта, Серро Биллитен, Шерсон Леман и другие являются в один момент участниками бирж в Нью-Йорке (Комэкс) и в Лондоне (ЛБМ), на которых осуществляется торговля цветными металлами.

Довольно часто устав биржи предполагает различный статус участников биржи. К примеру, по состоянию на март 1990 г. на ЛБМ было зарегистрировано: 19 компаний – участников ринга, любая из которых занимала одно из 36 кресел, образующих круг, в котором совершаются сделки, формирующие мировую цену дня; 60 ассоциированных участников трех типов, каковые были в праве выполнять сделки вне ринга.

На Чикагской торговой бирже, к примеру, члены со статусом GIM ( Government Instruments Market ) смогут выполнять операции по всем фьючерсным договорам, указанным в правительственном каталоге рынка фьючерсных контрактов на акции. Привилегированные члены данной биржи со статусом IDEM ( Index. Debt Energy Market ) пользуются преимуществами в торговле по всем фьючерсным договорам по индексам, долговым драгоценным металлам и обязательствам.

Члены биржи со статусом СОМ ( Commodity Options Market ) есть в праве торговли по договорам, представленным в перечне товарных опционов на бирже.

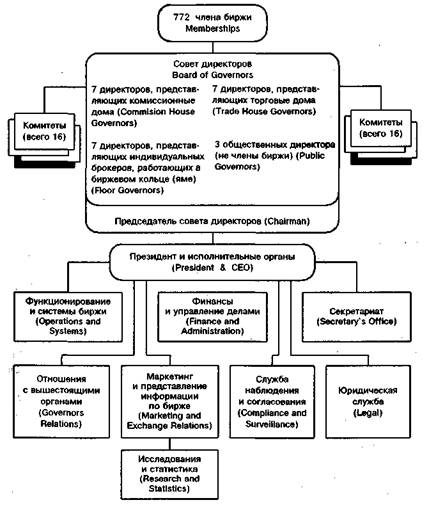

Высшим органом управления биржей (по окончании собрания участников-соучредителей) есть особый избирательный орган (совет директоров, совет управляющих), которому подчиняются комитеты, аккуратная дирекция, наемный персонал. Схема управления нью-йоркской товарной биржей Комэкс представлена на рис. 15.1.

Интернациональные товарные биржи, являющиеся признанными центрами всемирный торговли тем либо иным товаром, делают следующие главные функции.

1. Ежедневное установление цены на товар. Результаты торгов на МТБ становятся мгновенно известны во всем мире благодаря информации и современным средствам связи.

Рис.15.1. Структура управления товарной биржей Комэкс (Нью-Йорк)

Потому, что на МТБ представлены интересы наибольших мировых компаний, имеющих отношение к торговле тем либо иным биржевым товаром (производители, потребители, торговые посредники), результаты торгов отражают предложения и соотношение спроса, т. е. конъюнктуру на конкретный товар. Исходя из этого цены, каковые складываются в следствии торгов на МТБ, лежат в базе большинства сделок, совершаемых на данный товар в мире. К примеру, 70% всей произведенной в мире меди имеет цену , основанной на официальных стоимостях Английской биржи металлов.

Так, цены МТБ являются индикатором предложения и соотношения спроса на конкретный товар сейчас в мире.

2. Хеджирование. Это форма страхования цены, по которой продается либо покупается товар в будущем. Хеджирование есть одной из первейших функций биржи уже более ста лет. К примеру, на ЛБМ операции хеджирования осуществляются с момента создания биржи с 1877 г .

Более детально использование инструментов биржевой опционов (и торговли фьючерсов) для осуществления конкретных операций хеджирования рассмотрено ниже.

3. Гарантия поставки товара (гарантия выполнения обязательств по договору). Гарантия поставки настоящего товара, приобретённого либо реализованного на бирже, обеспечивается наличием достаточного количества товара, имеющегося на складах биржи. К примеру, у ЛБМ имеется семь складов на территории Соединенного Королевства, десять складов – в Европе (Роттердам, Генуя, Гамбург, Антверпен и др.) и семь на Дальнем Востоке (Япония, Сингапур).

Гарантия выполнения обязательств по договорам, заключенным на бирже (фьючерсы, опционы), обеспечивается созданием особой совокупности расчетов, принятием законодательства о биржах и разработкой правил совершения сделок на бирже, контролем за деятельностью бирж со стороны национальных органов.

4. Наровне с исполнением собственных главных функций, имеющих крайне важное значение для всемирный торговли конкретными товарами, биржи являются университетом рыночной экономики, что предоставляет следующие возможности для участников рыночных взаимоотношений:

• игра на отличии стоимостей (спекулятивные операции). Данного рода операции не имеют целью поставку либо получение настоящего товара (спекулянты играются ключевую роль во фьючерсной торговле, повышая ликвидность рынка и принимая на себя ценовые риски, помогая тем самым хеджерам);

• инвестирование капитала в товар. Многие компании (в частности, денежные, инвестиционные и др.), стремясь обезопасить собственные деньги от инфляции, скупают партии товара. При увеличения цен на товар это оказывает помощь им не только обезопасить деньги от инфляции, но время от времени взять более удачный доход, чем на классическом рынке капиталов;

• арбитражные операции. При, в то время, когда цены на товар на различных рынках (биржах в различных государствах) различаются, участники биржевой торговли в один момент реализовывают и берут товар на различных биржах, извлекая наряду с этим дополнительную прибыль;

• финансирование. Данной услугой биржи смогут пользоваться обладатели варранта (складского свидетельства биржи, дающего право распоряжаться товаром). Допустим, обладатель не желает реализовывать товар, но ему необходимы на время деньги.

В этом случае он может через брокера организовать продажу варранта с одновременной приобретением товара с поставкой в будущем. Эта операция, известная как лендинг ( lending ), разрешает сохранить позицию обладателя товара, взяв на время финансовые средства.

Источник: www.bibliotekar.ru

Современные товарные биржи

Важное на сайте:

- 15 Лет назад, 17 августа 1998 года, россия пережила серьезнейший финансовый кризис в своей истории

- 1989-1994Гг. как мавроди обманул всю страну основав ммм.

- Понятие и состав земель населенных пунктов

- 24 Октября 1929 года на нью-йоркской бирже начался обвал акций

- Акция, облигация

Самые интересные результаты статей, подобранные именно по Вашим интересам:

-

Виды бирж Изучению изюминок работы бирж, их структуры, состава органов управления оказывает помощь их классификация, т.е. объединение в определенные…

-

МОЙ ГОТОВЫЙ РЕФЕРАТ ПО ЦЕНООБРАЗОВАНИЮ.docx — 53.20 Кб Содержание Введение………………………………………………………… ……….3 1. Понятие товарной биржи……………………………………………..4 2….

-

Нью-Йоркская фондовая биржа (NewYorkStockExchange — NYSE) есть самой большой биржей в мире, на которой число реализованных акций и их цена превосходит…

-

Товарные биржи Глава 1. Сущность товарной биржи. функции и Понятие товарной биржи Глава 2. Внутренняя организационная структура товарной биржи Глава 3….

-

Вероятно кроме того сообщить в данной статье, вы имеете возможность неважной теории ранней практике в этом. Однако, до сих пор в этом нюансе, это первый…

-

Торговля на фондовой бирже с чего начать

Для внутридневной торговли, к примеру, придется вероятнее ограничиться несколькими самыми ликвидыми акциями – голубыми фишками. В одной статье нереально…